先輩〜!先日おすすめしてもらった、「Discover it Secured Credit Card」を申し込んでから、1週間で届きました!

アメリカ1枚目のクレカおめでとう!じゃあ、今から、クレジットスコアを上げるための方法を詳しく説明するね。

時間がない人のために、先に結論!

- クレジットスコアを上げるには、とくに「支払い履歴」と「借り入れ額」に注意

- この2つだけで65%をしめる

- 日本人はこの2つを勘違いして使っていることが多く、スコアが低くなりがち

- 「支払い履歴」:自分でクレジットカードの「全額自動支払い・引き落とし」に設定する

- 「借り入れ額」:借り入れ上限の30%未満を使う

- 「Discover it Secured Credit Card」の初期設定と使い方

- クレカが届いたら、パソコン・アプリから、「Automatic Payments」を「Full Statement Balance」に設定する

- Saving Accountから引き落とすのが便利

- デポジットを出来るだけ多く入れ、その30%未満になるように使う

- 最初の半年は、2週間に1回、支払い遅れがないか確認する

- クレカが届いたら、パソコン・アプリから、「Automatic Payments」を「Full Statement Balance」に設定する

- 6〜7ヶ月使い、FOCOスコアが700台になったら、2枚目のクレカを作る

クレジットスコア、クレジットヒストリーとは?

クレジットスコア、クレジットヒストリーの基本事項

まず、ごっちゃになりやすい、「クレジットスコア」と「クレジットヒストリー」の違いについて、説明しておくね。

似た言葉ですもんね。お願いします。

一言でいえば、「クレジットヒストリー」は過去の信用取引の履歴を指し、「クレジットスコア」はその総合的な評価を示す数値だよ。「クレジットスコア」の一部に「クレジットヒストリー」が含まれていると考えればOKだよ。

うーん、わかったような、わからないような。

まぁ、細かい違いは知らなくても大丈夫。簡単に言えば、アメリカでクレジットカードを使って、ちゃんと支払いを続けていけば、クレジットスコアという点数が上がっていくって考えれば良いよ。

了解です。

クレジットスコアはFICOによって決められる

大事なのは、このクレジットスコアがどのように算出されているかを知ること。

ふむふむ。

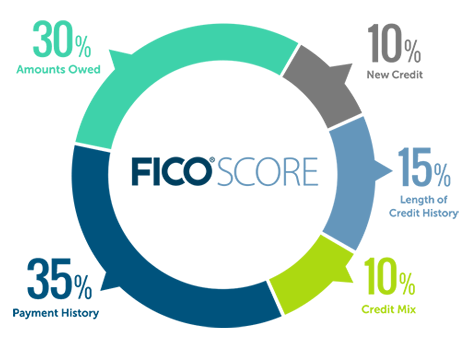

アメリカで、クレジットスコアを決めるサービスを提供している会社の最大手は、フェアアイザック社だよ。シェアは業界の90%を誇ってるんだ。そして、そのスコアは「FICOスコア(FICO score)」って呼ばれているね。

そうなんですね。

クレジットスコアの5つの要素

クレジットスコアの5つの要素

FICOの公式ホームページには、クレジットスコアを上げるために必要な要素がしっかりと公表されてあるから、1つずつみてみよう。

ちゃんと公開されているんですね。ありがたい!

クレジットスコアを決める要素は大きく5つあるよ。

- 支払い履歴:35%

- 借り入れ額:30%

- クレジットヒストリーの長さ:15%

- クレジットの種類:10%

- 新規クレジット状況:10%

それぞれ割合がだいぶ異なってますね。

そうだね。とくに、「支払い履歴」と「借り入れ額」の2つは、これだけで全体の3分の2をしめるから、一番気をつけてほしい。そして、日本人はこの2つを勘違いして使っていることが多いから、スコアが低くなりがちだよ。

了解です!

アメリカ駐在系ブログの都市伝説には気をつけよう

逆に、これ以外の要素はまったく気にする必要ないよ。アメリカ駐在系ブログでは、全然クレジットスコアに関係ないのに関係あるって書いてあるものが時々あるけど、気にしなくていいよ。何事も公式サイトに書いてある情報を一番信頼しよう。

そうなんですね。

うん、とくに有名な都市伝説が、Chaseのクレカを作るときに、Chase銀行の口座があった方がいいって話だね。

それ書いてあるところ、よくみます。

Chaseの銀行口座があると、Chaseのクレカを作りやすくなる可能性はゼロではないと思う。ただ、もし関係があるなら、同じ系列なんだし、口座の開設促進にもつながるから、Chaseが正式にそれをアピールしてもいいけど、そういった公式発表はしてないね。つまり、ほとんど影響ないって考えるのが自然だよ。クレジットスコアの5つの要素だけに集中すればOK。

都市伝説みたいなもんですかね。

そうだね。だから、そんな都市伝説を信じて、お得ではないChase銀行の口座を作るのは、お金を損することになるよ。前にも説明したけど、Chaseは低金利で、口座維持無料の条件があるけど、アメリカにはMarcusやSofiのように、高金利・無条件口座維持費無料のネット銀行が多くあるからね。

そうでしたね。でも、なんでChase銀行がアメリカ駐在系ブログで激推しされているんですか?

Chase銀行をブログで紹介して、ブログ読者が口座を作ると、ブロガーがChase銀行から50ドルもらえるからだね。ブログの運営者にとってはChase銀行はお得だけど、口座を作ろうとする人にとっては全然お得ではないよ。

そういうことか・・・。

クレジットスコアの上げ方:これ以外やっても無意味です

支払い履歴→支払い遅れを避ける

じゃあ、1つ目からみていこう。まず、「支払い履歴」とは、30日以内にクレジットカードの料金を支払ったかどうか。なので、支払いが遅れてしまうと、クレジットスコアが低くなるから注意しよう。

日本にいたとき、クレジットカードの支払いとか遅れたことなかったので、僕はここは大丈夫そうですね。

いや、ちょっと待って。実は、日本人って、アメリカでのクレジットカードの支払い遅れがとっても多いんだ。なぜなら、日本とアメリカでは、クレジットカード料金の支払い方が違うからなんだよね。

え、そうなんですか?

うん。日本では、その月の支払いは、次の月の月末に支払い料金の全額が自動で指定口座から引き落としされていたよね。

そうですね。え、アメリカでは違うんですか?

確かにアメリカでは、「自動引き落とし・自動支払い」(英語では、autopayあるいはrecurring payment)もできるんだけど、それには3つの種類があるんだ。

- 全額自動支払い:これは日本と一緒だね。「full balance」や「whole balance」と表記されるよ

- 指定金額自動支払い:毎月、自分が指定した金額だけ、自動で引き落とされるよ

- 最低額自動支払い:この最低額はクレカ側が決めるよ。英語では「minimum payment」と表記されるよ

どう違うんですか?

2つ目と3つ目は、日本のリボ払いと一緒だよ。つまり、その額さえ支払っておけば、残りはあとで支払えばいいんだけど、残りの分は「借金」になるよ。その借金には、大体年利20〜30%の利子がかかるから、返済額がどんどん膨らんでしまうんだ。

リボ払い!恐い・・・。

恐いよね。英語になれていないと、「minimum payment」と「full balance」という言葉の違いが、直感的にはわかりにくいからね。

残額はどうやって支払えばいいんですか?

自分で銀行から振り込みをする必要があるよ。

めんどくさいですね。

だよね。これは、アメリカ駐在に来た人やその家族が、毎年多くやってしまう失敗だから、本当に気をつけてね。そして、このミスをすると、支払期日に遅れたことになり、クレジットスコアが下がることになるからね。

気をつけます・・・。何か対策とかありますか?

クレカが届いたら、最初に絶対に忘れずに、「自動支払い(autopay)」設定を、「全額支払い(full balance)」にすること。オンラインで簡単に変えられるよ。引き落としの日にちも自由に決められることが多いから、給料日の直後とかにすると良いね。

気をつけます。

ただ、全額自動支払いにするときにも、1つだけ気をつけてほしいことがあるんだ。

え、まだあるんですか・・・。

日本のクレカ払いだと、銀行口座の残高が足りないと、クレカの引き落としができないよね。でも、アメリカでは違っていて、銀行の口座残高が足りなかったら、銀行側が勝手にお金を追加してくれるんだ。

え、アメリカの銀行、めっちゃ優しいじゃないですか。

いや、逆だよ。実は、銀行が勝手に追加したお金に、毎日利子がかかってしまうんだ。そして、この利子はとっても高いから、気づいたら、利子がふくれあがってしまうので、本当に注意してほしい。これを知らずに、数百ドル支払っている日本人駐在員をたくさんみてきたよ。

そんなに違うんですね・・・。日本と同じようにしてると、借金まみれになる可能性があるじゃないですか。

そうだね。だから、日本人は支払い遅れが多く、借金額を増やしてしまい、結果的に、クレジットスコアを大幅に下げてしまっているんだ。この部分は、クレジットスコアの中でも、35%と大きな割合になっているので、何度でも言うけど、本当に注意してね。

本当に気をつけます・・・。

借り入れ状況→上限を上げ、クレジットカードの利用率を低くおさえる

2つ目の「借り入れ状況」とは、実際に、毎月どれぐらいクレジットカードを使って、買い物をしているかの状況だね。

ふむふむ。とりあえず、毎月できるだけ多く使って、ちゃんと期日までに返せば、クレジットカード会社の評価が上がりそうですね。

いや、日本ではそうかもしれないけど、アメリカではそうではないんだ。

え、これも違うんですか。

アメリカでは、借り入れ可能上限に対し、実際に借りている額の割合が高すぎると、クレジットスコアが低くなるよ。なぜなら、「この人は、手元にお金が少ないから、クレカで支払いを後回しにしている」ととらえられてしまうからなんだ。

日本と考え方が違いますね。

なので、まずはクレジットカードで使える上限をできるだけ上げよう。その上限額のうち、毎月使うのは30%以下になるようにしよう。5%ぐらいの支払いでも、ちゃんとクレジットスコアは上がっていくから、上限額は上げておいて損はしないよ。ただし、まったく使わないとスコアが下がるので、毎月ちゃんと使うようにしよう。

ふむふむ。

この項目も、クレジットスコアの中で30%という高い割合だから、とくに気をつけよう。最後に、支払い例をあげておくね。

- 上限額10,000ドル 使用額5,000ドル 割合50% スコアが下がる…

- 上限額10,000ドル 使用額2,000ドル 割合20% スコアが上がる!

- 上限額5,000ドル 使用額2,000ドル 割合40% スコアが下がる…

- 上限額5,000ドル 使用額100ドル 割合5% スコアが上がる!

クレジットヒストリーの長さ→根気よく持ち続ける

3つ目のクレジットヒストリーの長さというのは、どれだけクレジットカードを使って、お金を借りて、返した期間が長いかどうかだよ。クレジットカードを作って、それを長く使えば使うほど、クレジットスコアが上がるよ。

そうなんですね。

ただ、ここの部分のスコアを上げるために、できることはないから、とにかく気長に待つことが重要だよ。

どれぐらい経ったら、2枚目のクレカを申し込めばいいですか?

6〜7ヶ月が1つの目安だね。「Discover it Secured Credit Card」の場合、開始から7ヶ月目に、クレカの使用状況の審査がおこなわれるんだ。もし、使用状況が良好だったら、デポジット不要のクレジットカードに切り替わり、デポジットが返金されるよ。このタイミングで、2枚目を申し込んでもいいね。

なるほど。

もう1つは、クレカのアプリから、FICOスコアを確認してみよう。もし欲しいクレカのスコアに到達していたら、申し込めばいいね。大体、700台あれば、2枚目を申し込めるよ。

アプリで簡単にクレジットスコアが見れるのは便利ですね!

クレジットの種類→ローンを組む

4つ目の「クレジットの種類」とは、今もっているクレジット(信用貸し)の種類のこと。どういったクレジットカード、一部証券口座(モーゲージ担保証券など)、ローンをもっているかをあらわすよ。

ふむふむ。先輩が教えてくれた、アメリカ駐在員におすすめの証券口座も含まれているですか?

いや、投資信託を買うための証券口座は、ここには含まれていないよ。なので、残念ながら、アメリカで普通に資産運用していても、クレジットスコアに影響はない。かといって、クレジットスコアを上げるために、モーゲージ担保証券などはやらないようにね。リスクが高いだけだからね。

了解です。

車や家のローンを支払っていることは、クレジットスコアに良い影響を与えるよ。なぜなら、住宅や車の会社が、その人のことを調べて、ローンを組める能力・経済力があると別の会社が判断して、信用が上がるから。駐在員で家は無理だろうけど、車を買うなら、一括でなく、ローンで買う方がいいね。

ちょうど車を買おうとしていたので、参考になります。

新規クレジット状況→新規の借り入れは間隔を空ける

5つ目が新規クレジット状況。新しいクレジットカードやローンを申し込むと、一時的にクレジットスコアが低くなるよ。

え、下がっちゃうんですか。

うん。でも、そのスコアはすぐに元に戻り、そのあとは、「クレジットの種類」が増えることになるから、スコアがさらに上がることになるんだ。

なるほど。

なので、2・3枚目のクレジットカードを作るときの間隔は、1〜2ヶ月は空けるようにしよう。また、意外と見落とされがちだけど、クレジットカードを新しく作る直前に、新規に車のローンを組んでいたら、一時的にクレジットスコアが下がっており、新しいクレカが作りにくくなっているから、気をつけよう。

「Discover it Secured Credit Card」の最初にする設定と使い方

今までの話をまとめると、クレジットスコアを上げていくのに一番大事なのは、クレカの支払いに遅れないことと、毎月の使用額を上限額の30%以下にすることだよ。

了解です!新しく届いた「Discover it Secured Credit Card」はの設定はどうすればいですか?

まずは、クレジットカード使用料金を、「全額自動支払い」になるように設定しよう。以下のようにすればいいよ。

- アプリを立ち上げ、ログイン

- クレジットカードを選ぶ

- 下にある「Payments」を選ぶ

- 「Automatic Payments」を選ぶ

- 「Get Started」を選ぶ

- 「Full Statement Balance」を選ぶ

- 引き落とし口座を選ぶ

- MarcusやSoFiを作っていたら、Saving Accountから引き落とすのが便利

- 「Continue」を選ぶ

- 詳細を確認し「Confirm」を選ぶ

- Recurring Charges Dashboardにアクセスし、ログイン

- クレジットカードを選ぶ

- 上の方にある「Payments」から、「Automatic Payments」を選ぶ

- 「Get Started」を選ぶ

- 「Full Statement Balance」を選ぶ

- 引き落とし口座を選ぶ

- MarcusやSoFiを作っていたら、Saving Accountから引き落とすのが便利

- 「Continue」を選ぶ

- 詳細を確認し「Confirm」を選ぶ

簡単にできました!

よかった。あとは、毎月使っていこう。デポジットを入れた分がクレジットカードの使用上限額になるから、できるだけ多く入れておこう。最大で2,500ドルだね。

了解です。

そして、「デポジット金額=クレジットカード利用上限」の30%未満になるように、毎月使うようにしよう。もし、2,500ドルを入れていたら、750ドル(30%)を超えないように使おう。100ドルしか使ってなくても、クレジットスコアはちゃんと上がるから、心配しなくて大丈夫だよ。

わかりました!

あとは、ときどき、自分のクレジットカードのページやアプリを確認で、定期的に料金の払い忘れがないかをチェックしよう。とくに、クレカを作って最初の半年は、2週間に1回ぐらいはチェックした方がいいよ。そうすれば、半年ぐらいでクレジットスコアはかなり高くなっていると思う。

よし、これでクレジットスコアを上げて、2枚目に、お得なクレジットカードを作るぞ!

そうだね。6〜7ヶ月経って、FICOスコアが700台になったら、また教えて。その時に、2枚目におすすめのクレカを教えるから。

了解です!

まとめ:支払い遅れと毎月の使用額に注意してクレジットスコアを上げていこう

- クレジットスコアを上げるには、とくに「支払い履歴」と「借り入れ額」に注意

- この2つだけで65%をしめる

- 日本人はこの2つを勘違いして使っていることが多く、スコアが低くなりがち

- 「支払い履歴」:自分でクレジットカードの「全額自動支払い・引き落とし」に設定する

- 「借り入れ額」:借り入れ上限の30%未満を使う

- 「Discover it Secured Credit Card」の初期設定と使い方

- クレカが届いたら、パソコン・アプリから、「Automatic Payments」を「Full Statement Balance」に設定する

- Saving Accountから引き落とすのが便利

- デポジットを出来るだけ多く入れ、その30%未満になるように使う

- 最初の半年は、2週間に1回、支払い遅れがないか確認する

- クレカが届いたら、パソコン・アプリから、「Automatic Payments」を「Full Statement Balance」に設定する

- 6〜7ヶ月使い、FOCOスコアが700台になったら、2枚目のクレカを作る